令和2年度 年末調整の改正事項

11月に入り年末調整の時期が近づいてまいりました。令和2年度の年末調整は、下記のとおり大幅な改正があり、新たな制度の導入や申告書の様式の変更されます。

では、どのような変更が行われるのか確認していきましょう!

※年末調整関係手続の電子化は、次回以降に掲載します。

1.給与所得控除に関する改正

2.基礎控除及び所得金額調整控除に関する改正

3.各種所得控除等を受けるための扶養親族等の合計所得金額要件等の改正

4.ひとり親控除及び寡婦(寡夫)控除に関する改正

5.年末調整関係手続の電子化

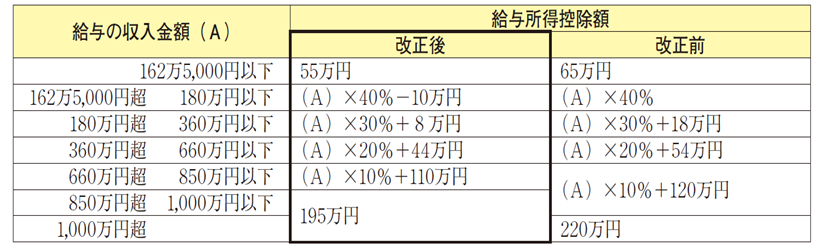

給与所得控除に関する改正

給与所得控除が下記の表のとおり改正されました。

この改正に伴い、「年末調整等のための給与所得控除後の給与等の金額の表」が改正されていますので、令和2年分の年末調整の際には、「令和2年分の年末調整等のための給与所得控除後の給与等の金額の表を使用することになります。

基礎控除及び所得金額調整控除に関する改正

基礎控除及び所得金額調整控除に関する改正は、下記の論点が改正・創設されました。

1.基礎控除の改正

2.子ども・特別障害者等を有する者等の所得金額調整控除の創設

3.「給与所得者の基礎控除申告書」及び「所得金額調整控除申告書」の創設

4.源泉徴収簿の様式変更

基礎控除の改正

基礎控除額が下記の表のとおり改正され、合計所得金額が2,500万円を超える所得者については、基礎控除の適用を受けることができないこととされました。

【注意】基礎控除の適用を受けるには、「基礎控除申告書」を提出する必要があります。

子ども・特別障害者等を有する者等の所得金額調整控除の創設

その年の給与等の収入金額が850万円を超える人の所得金額から、一定の金額を控除する所得金額調整控除が創設されました。

(1)適用対象者

その年の給与等の収入金額が850万円を超える給与所得者で下記の①~③のいずれかに該当する人

①本人が特別障害者に該当する人

②年齢23歳未満の扶養親族を有する人(扶養控除と異なり16歳未満の子等であっても対象となります)

③特別障害者である同一生計配偶者又は扶養親族を有する人

(2)所得金額調整控除額

下記の算式により計算された所得金額調整控除額が給与所得から控除されます。

(給与等の収入金額※1 - 850万円) × 10% =控除額※2

※1 1,000万円超の場合は1,000万円

※2 1円未満の端数があるときは、その端数を切り上げます。

【注意】所得金額調整控除の適用を受けるには、「所得金額調整控除申告書」を提出する必要があります。

(注)この控除は、扶養控除と異なり、同一生計内のいずれか一方のみの所得者に適用するという制限がありません。

したがって、例えば、夫婦ともに給与等の収入金額が850万円を超えており、夫婦の間に1人の年齢23歳未満の扶養親族である子がいるような場合には、その夫婦双方が、この控除の適用を受けることができます。

【留意点】

1.本年の給与の収入金額が850万円を超えるかどうか明らかではない場合

「所得金額調整控除申告書」は、所得金額調整控除の適用を受けようとする旨等を記載するものであるため、給与の収入金額が850万円を超えるかどうかが明らかではない場合であっても、所得金額調整控除の適用を受けようとするときは、「所得金額調整控除申告書」に必要事項を記載し、給与の支払者に提出して下さい。

なお、その年の年末調整の対象となる給与の収入金額が850万円を超えなかった場合は、「所得金額調整控除申告書」の提出をしたとしても、年末調整において所得金額調整控除が適用されることはありません。

2.年末調整後に子が生まれた場合における所得金額調整控除

年齢16歳未満の扶養親族は扶養控除の対象とはなりませんが、所得金額調整控除においては、年齢23歳未満の扶養親族を有することが要件の一つとされているため、年末に子が生まれた場合、この要件を満たすこととなります。

年末調整において所得金額調整控除の適用を受けようとする場合、年齢23歳未満の扶養親族を有するかどうかなどの判定は、「所得金額調整控除申告書」を提出する日の現況により判定することとなる場合、その年分の源泉徴収票を給与の支払者が作成するまでに、その異動があったことについて従業員からその異動に関する申出があったときは、翌年1月の「給与所得の源泉徴収票」を交付する時まで年末調整の再計算を行うことができます。この場合においても「所得金額調整控除申告書」の提出は必要ですので、ご注意ください。

なお、年末調整の再計算によらず、従業員が確定申告によって、その減少することとなる税額の還付を受けることもできます。

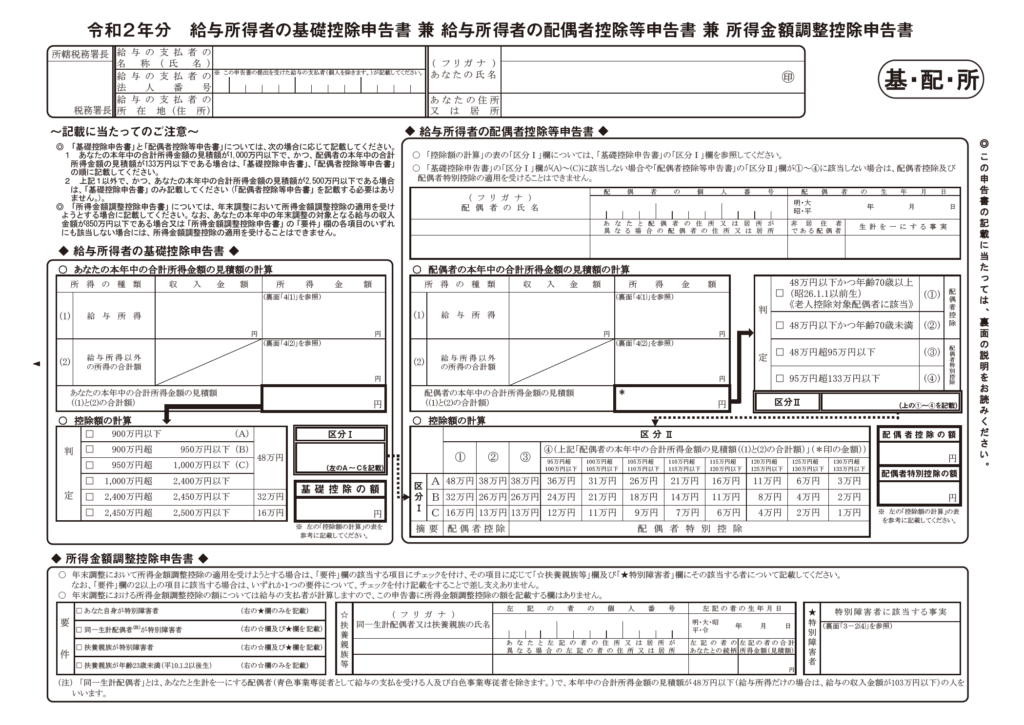

「給与所得者の基礎控除申告書」及び「所得金額調整控除申告書」の創設

上記「基礎控除の改正」及び「子ども・特別障害者等を有する者等の所得金額調整控除の創設」に伴い、それぞれ「給与所得者の基礎控除申告書」及び「所得金額調整控除申告書」が新たに設けられ、年末調整において基礎控除又は子ども・特別障害者等を有する者等の所得金額調整控除の適用を受けようとする所得者は、その年最後に給与の支払を受ける日の前日までにそれぞれ「給与所得者の基礎控除申告書」又は「所得金額調整控除申告書」を給与の支払者に提出しなければならないこととされました。

なお、当該申告書は、下記のとおりで「給与所得者の基礎控除申告書」、「給与所得者の配偶者控除等申告書」及び「所得金額調整控除申告書」の3つの申告書が1枚の申告書にまとめられています。

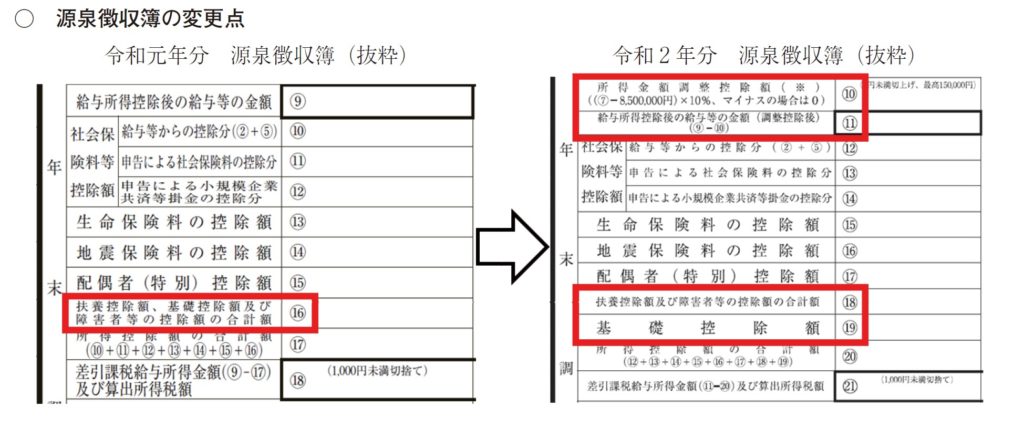

源泉徴収簿の様式変更

源泉徴収簿に「所得金額調整控除額⑩」欄、「給与所得控除後の給与等の金額(調整控除後)⑪」欄及び「基礎控除額、基礎控除額及び障害者等の控除額の合計額⑯」欄が「扶養控除額及び障害者等の控除額の合計額⑱」欄に改めました。

これらに伴い、基礎控除額について、令和元年分の源泉徴収簿においては、「扶養控除額、基礎控除額及び障害者控除等の控除額の合計額⑯」欄に含めて記載することとなっていましたが、令和2年分の源泉徴収簿においては、「基礎控除額⑲」欄に記載することとされました。

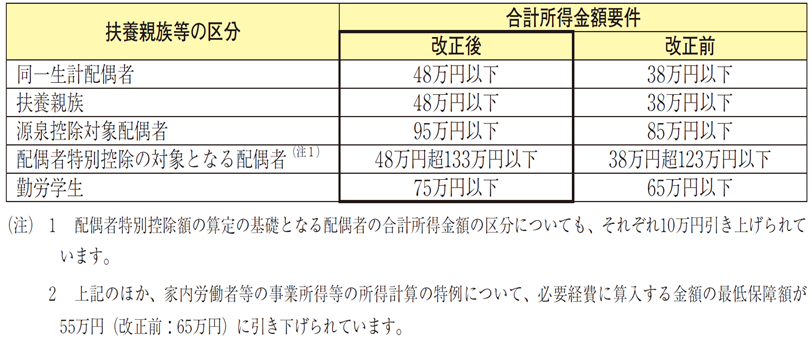

各種所得控除等を受けるための扶養親族等の合計所得金額要件等の改正

同一生計配偶者、扶養親族、源泉控除対象配偶者、配偶者特別控除の対象となる配偶者及び勤労学生の合計所得金額要件がそれぞれ10万円引き上げられ、次の表のとおり改正されました。

ひとり親控除の創設

令和2年分の所得税から給与所得者がひとり親であるときは、一定の金額の所得控除を受けることができます。

1.ひとり親控除の対象となる人の範囲

給与所得者がひとり親(原則としてその年の12月31日の現況で、現に婚姻をしていない人又は配偶者の生死が明らかでない一定のうち次の三つの要件の全てにあてはまる人)

① その人と事実上婚姻関係と同様の事情にあると認められる一定の人※1がいないこと

② 生計を一にする子※2がいること

この場合の子は、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者者扶養親族になっていない人に限られます。

③ 合計所得金額が500万円以下であること

※1 その人と事実上婚姻関係と同様の事情にあると認められる人とは、次の人をいいます。

(1)その人が住民票に世帯主と記載されている人である場合には、その人と同一の世帯に属する人の住民票に世帯主との続柄が世帯主の未届の夫又は未届の妻である旨その他の世帯主と事実上婚姻関係と同様の事情にあると認められる続柄である旨の記載がされた人

(2)その人が住民票に世帯主と記載されている人でない場合には、その人の住民票に世帯主との続柄が世帯主の未届の夫又は未届の妻である旨その他の世帯主と事実上婚姻関係と同様の事情にあると認められる続柄である旨の記載がされているときのその世帯主

※2 その人と生計を一にすることは、他の人の同一生計配偶者又は扶養親族とされている人以外で、その年分の総所得金額、退職所得金額及び山林所得金額の合計額が48万円以下の子をいいます。

2.ひとり親控除の金額

給与所得者がひとり親である場合には、その年分の総所得金額から35万円控除されます。

3.寡婦(寡夫)控除に関する改正

令和2年分の所得税から寡婦(寡夫)控除の対象となる人の範囲が改組されます。

(1)寡婦控除の対象となる人の範囲

寡婦とは、原則としてその年の12月31日の現況で、いわゆる「ひとり親」に該当せず、次のいずれかにあてはまる人です。

給与所得者とじ事実上婚姻関係と同様の事情にあると認めらえる一定の人がいる場合は対象となりません。

① 夫と離婚した後婚姻しておらず、扶養親族がいる人で、合計所得金額が500万円以下の人

② 夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人で合計所得金額が500万円以下の人

※この場合の扶養親族の要件はありません。

(2)寡婦控除の金額

給与所得者が寡婦(寡夫)である場合には、その年分の総所得金額から27万円控除されます。

※特別の寡婦に該当する場合の寡婦控除の特例は廃止されました。

3.令和2年分の年末調整の際の申告

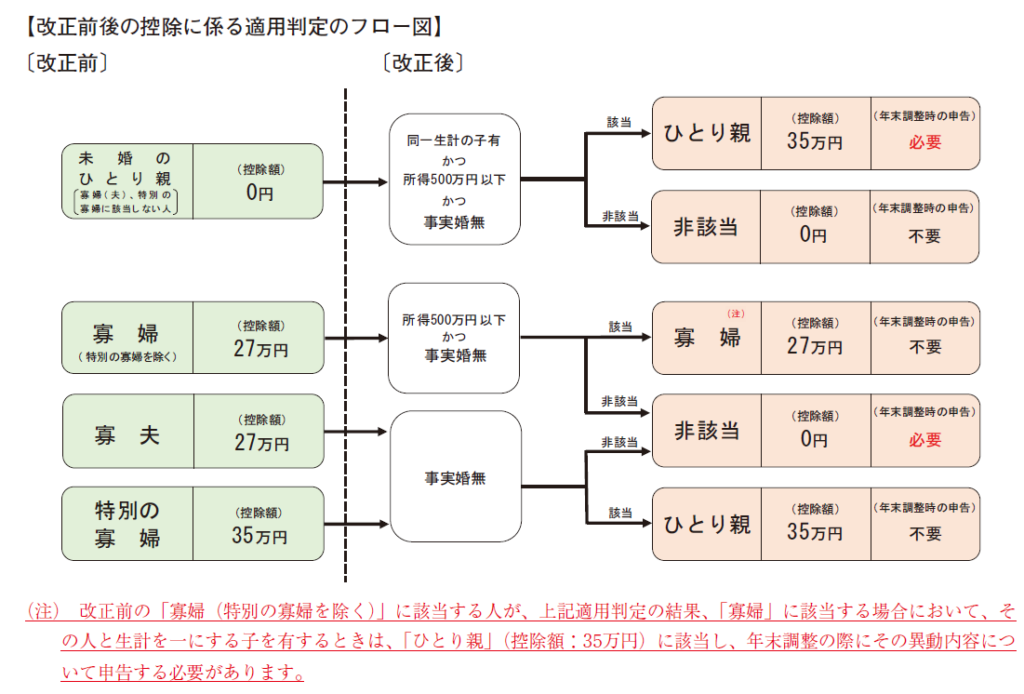

ひとり親控除の創設及び寡婦(寡夫)控除の見直しの改正は、令和2年分の年末調整から適用され、この改正による改正前後の控除に係る適用判定のフロー図は次のとおりです。

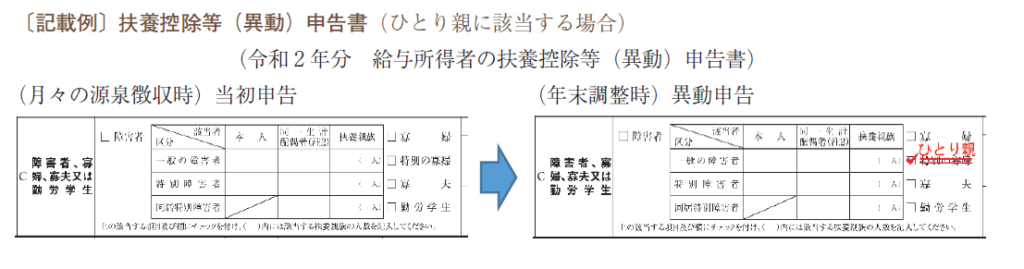

フロー図において、〔改正後]の「年末調整時の申告」欄が「必要」となっている人は、令和2年分の年末調整の際にその異動内容について申告をする必要がありますので、令和2年の最後に給与の支払を受ける日の前日までに、給与所得者の扶養控除(異動)申告書を、給与の支払者に提出して下さい。

なお、改正前の「未婚のひとり親(寡婦(夫)、特別の寡婦に該当しない人)」に該当する人が、適用判定の結果、「ひとり親」に該当する場合の申告については、以下の記載例を参考に、「寡婦」、「寡夫」又は「特別の寡婦」欄を「ひとり親」に訂正するなど、適宜の方法により申告してください。(給与所得者の扶養控除等(異動)申告書の「左記の内容」欄を記載する必要はありません。)。

令和2年分の源泉徴収簿の記載

ひとり親に該当する旨の申告があった場合等には、以下の記載例を参考に、「扶養控除等の申告」欄やその欄外の余白などに「ひとり親」と記載します。

まとめ

令和2年分の年末調整は、基礎控除の改正、子ども・特別障害者等を有する者等の所得金額調整控除の創設、ひとり親控除の創設などにより「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」を提出することとなります。

当該申告書を初めて見たときの印象ですが、一般の従業員の方は情報量が多く一度で正しく理解するには時間を要すると感じました。

次回は記載例を掲載したいと思います。

コメント